Signature d’un traité de fusion

Le Conseil d’administration de la société ABL Diagnostics (la « Société »), réuni le 13 juin 2022, a approuvé le projet de fusion-absorption aux termes duquel il est prévu que la Société absorbe la société Advanced Biological Laboratories Fedialis (« ABL France »), chacune des deux sociétés étant contrôlées par la société Advanced Biological Laboratories SA (« ABL SA »).

Dans ce cadre, la Société et ABL France ont signé le 14 juin 2022 un traité de fusion arrêtant les modalités économiques, financières et juridiques de la fusion.

Motifs et modalités de la fusion

Ce projet de fusion fait suite à l’acquisition par ABL SA, le 15 octobre 2021, de blocs d’actions lui ayant conféré 96,70% du capital et des droits de vote de la Société. Cette acquisition a donné lieu au dépôt par ABL SA d’un projet d’offre publique d’achat simplifiée sur les actions de la Société le 10 novembre 2021 (visa AMF n°21-535, décision de conformité du 21 décembre 2021). A l’issue de l’offre qui s’est déroulée du 23 décembre 2021 au 7 janvier 2022, ABL SA détenait 97,08% du capital et des droits de vote de la Société.

Comme annoncé par la Société dans ses communications précédentes, ABL SA souhaite transférer l’activité de la société Advanced Biological Laboratories Fedialis (« ABL France ») à la Société et ainsi réorienter l’activité de cette dernière. L’objectif annoncé reste que la Société devienne le véhicule coté du groupe ABL, notamment en vue de permettre à la Société de faire appel au marché le cas échéant pour financer ses futurs investissements et d’accélérer le développement de ses activités dans le domaine du diagnostic par génotypage de maladies infectieuse.

Dans ce cadre, Messieurs Laurent Halfon et Antoine Legoux ont été désignés en qualité de commissaires à la fusion par ordonnance du Président du Tribunal de commerce de Paris du 6 décembre 2021. Ils remettront leurs rapports sur la valeur des apports et sur la rémunération de la fusion conformément à la réglementation applicable.

Préalablement à la fusion, et afin de permettre la libération des apports de la fusion, les actionnaires seront appelés à se prononcer sur une réduction du capital social de la Société d’un montant de 1.805.832 euros par réduction du nominal des actions de 1 euro à 0,10 euro ramenant ainsi le capital social de 2.006.480 euros à 200.648 euros.

La parité d’échange retenue dans le cadre de la fusion, elle-même basée sur les comptes sociaux des deux sociétés au 31 décembre 2021, est de soixante-sept (67) actions de la Société pour une (1) action d’ABL France. La parité d’échange susvisée a été déterminée sur la base des valorisations respectives des deux sociétés, fixée à 3.987.879 euros pour ABL Diagnostics (par référence au prix de l’offre publique clôturée le 7 janvier 2022) et à 28.040.000 euros pour ABL France, sur la base d’une valorisation multicritères.

Les actions nouvelles émises par la Société en rémunération des apports de la fusion seront admises aux négociations sur Euronext Paris.

Les actionnaires de la Société seront appelés à se réunir en Assemblée Générale Mixte afin d’approuver la réduction de capital et la fusion, ainsi que la modification de l’objet social de la Société en résultant.

A l’issue de ces opérations, compte-tenu des valorisations respectives et de l’absence d’activité de l’absorbante, la Société sera toujours contrôlée très majoritairement par ABL SA.

Dans ce cadre, ABL SA déposera par ailleurs auprès de l’Autorité des marchés financiers (« AMF ») une demande aux fins de constater, conformément aux dispositions de l’article 236-6 de son règlement général, qu’il n’y a pas lieu au dépôt d’une offre publique de retrait.

Conditions suspensives de la réalisation de la fusion

La réalisation de la fusion est soumise aux conditions suspensives suivantes :

- la remise par les commissaires à la fusion (i) d’un rapport sur la valeur des apports et (ii) d’un rapport sur les conditions de la fusion ;

- la décision de l’AMF constatant qu’il n’y a pas lieu au dépôt d’une offre publique de retrait en application de l’article 236-6 du règlement général de l’AMF, purgée de tout recours ;

- l’approbation du prospectus relatif à la fusion par l’AMF ;

- l’approbation par l’assemblée générale des actionnaires de la Société de (i) la réduction de capital, (ii) de la fusion et (iii) de l’augmentation de capital en rémunération des apports au titre de la fusion ;

- la réalisation de la réduction de capital ; et

- l’approbation par l’associé unique d’ABL France (i) de la fusion et (ii) de la dissolution d’ABL France.

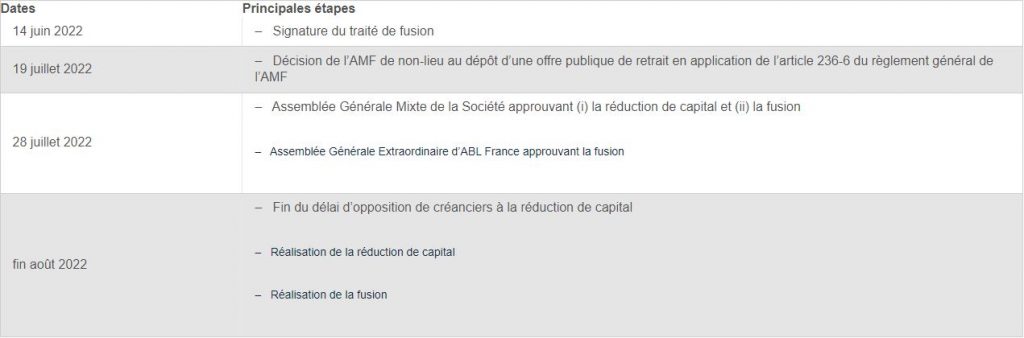

Le calendrier indicatif des opérations figure ci-dessous.

Calendrier indicatif (x)

(x) Dates envisagées

A propos d’ABL Diagnostics

ABL Diagnostics est cotée sur Euronext Paris, compartiment C (code ISIN FR001400AHX6).

Plus d’informations sur www.fauvet-girel.fr.

Contacts

ABL Diagnostics

+33 (0)1 56 88 20 40

ABL DIAGNOSTICS

42, rue Olivier Métra – Bat E1

75020, PARIS FRANCE

Phone : +33 145 061 574

Email : contact@abldiagnostics.com

Email 2 : fauvet-girel@ablsa.com